-

Webinar: Risiken des Klimawandels für Unternehmen und deren Lieferketten

Lesen Sie mehrHier können Sie sich zu unserem ESG-Webinar anmelden. Wir laden Sie herzlich zu unserem Webinar am Dienstag, den 06. August 2024...

-

Von Margen zu Millionen: So vervielfachen Sie den Mehrwert einer margenbasierten Risikosteuerung im E-Commerce!

Lesen Sie mehrIm E-Commerce spielen das Risikomanagement und die Betrugsprävention eine entscheidende Rolle, um wirtschaftlichen Erfolg...

Schuldenbarometer 1. Quartal 2021: Sprunghafter Anstieg: Privatinsolvenzen steigen in Deutschland um 56,5 Prozent

1. Einleitung: Trendwende bei den Privatinsolvenzen

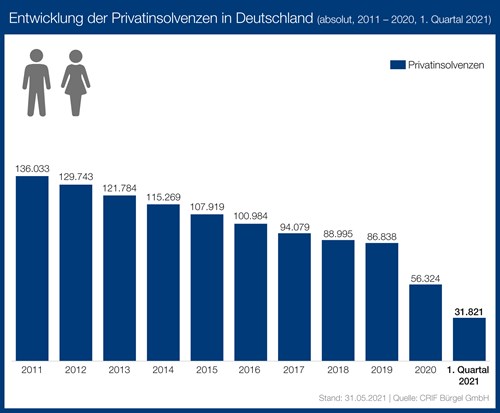

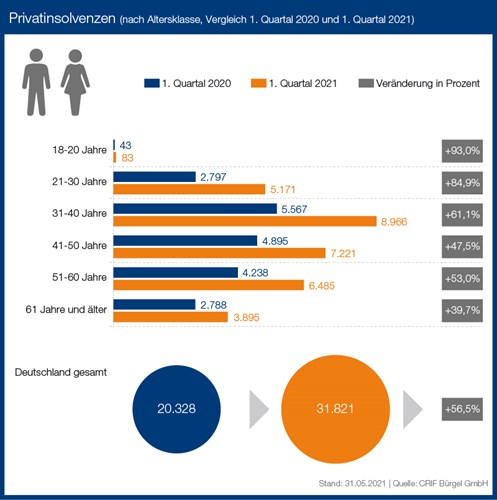

Die Privatinsolvenzen sind in Deutschland im 1. Quartal 2021 sprunghaft angestiegen. In den ersten drei Monaten des Jahres gab es 31.821 private Insolvenzen und damit um 56,5 Prozent mehr als im Vorjahreszeitraum (1. Quartal 2020: 20.328). So lauten die zentralen Ergebnisse aus dem „Schuldenbarometer 1. Quartal 2021“ des Informationsdienstleisters CRIFBÜRGEL.

Nach zehn Jahren sinkender Fallzahlen werden die Privatinsolvenzen 2021 wieder steigen. „Aktuell gehen wir von bis zu 110.000 Privatinsolvenzen und damit von einer Verdopplung der Zahlen in diesem Jahr aus“, sagt CRIFBÜRGEL Geschäftsführer Dr. Frank Schlein. 2020 gab es insgesamt 56.324 private Insolvenzen in Deutschland.

„Der deutliche Anstieg an Insolvenzen ist derzeit vor allem darauf zurückzuführen, dass viele Privatpersonen letztes Jahr entsprechende Anträge zurückgehalten haben. Sie wollten von einer Gesetzesreform profitieren, die Betroffenen von Privatinsolvenzen künftig, statt wie bisher nach sechs, schon nach drei Jahren eine Restschuldbefreiung ermöglicht. Da diese Reform ein großer Vorteil ist, haben viele Antragssteller auf den entsprechenden Beschluss des Bundestages gewartet“, erklärt Dr. Schlein.

Die Verkürzung des Restschuldbefreiungsverfahrens auf drei Jahre wird rückwirkend auch für alle Insolvenzverfahren gelten, die ab dem 1. Oktober 2020 beantragt wurden. Damit können auch diejenigen Schuldnerinnen und Schuldnern bei einem wirtschaftlichen Neuanfang unterstützt werden, die durch die Covid-19-Pandemie in die Insolvenz geraten sind.

Die unmittelbar von der Corona-Pandemie verursachte Insolvenzwelle wird dann ab dem 2. Halbjahr 2021 einsetzen und bis in das Jahr 2022 hineinreichen. Die wirtschaftlichen Folgen der Corona-Pandemie sind nicht nur für Beschäftigte im Niedriglohnbereich existenzbedrohend, sondern auch im mittleren Einkommensbereich, z.B. durch Kurzarbeit, deutlich spürbar. Zudem wird die höhere Arbeitslosigkeit wieder zu mehr Privatinsolvenzen führen, da die betroffenen Verbraucher bei weiterhin hohen Kosten über weniger Geld verfügen. So bleibt den Menschen weniger Geld, um ihren Verpflichtungen wie Kreditzahlungen, Mieten oder Finanzierungen nachzukommen. Auf Dauer führt weniger Einkommen erst in die Überschuldung und dann in die Privatinsolvenz.

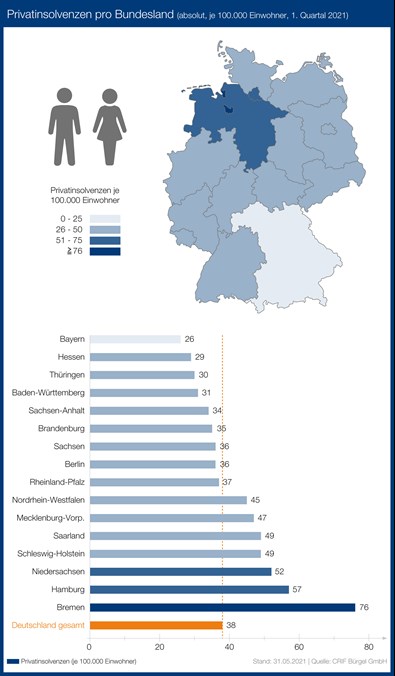

2. Privatinsolvenzen nach Bundesländern: Bremen und Hamburg führen das Insolvenzranking an

Die nördlichen Bundesländer sind auch im 1. Quartal 2021 stärker von Privatinsolvenzen betroffen als der Süden Deutschlands. So führt Bremen die Statistik mit 76 Privatinsolvenzen je 100.000 Einwohnern an. Es folgt Hamburg mit 57 Insolvenzfällen je 100.000 Einwohner. Der Bundesdurchschnitt lag in den ersten drei Monaten des Jahres bei 38 Privatpleiten je 100.000 Einwohner. Über diesem Schnitt rangieren auch die Länder Niedersachsen (52), Schleswig-Holstein und das Saarland (je 49), Mecklenburg-Vorpommern (47) sowie Nordrhein-Westfalen (45). Am wenigsten Privatinsolvenzen verzeichneten im 1. Quartal 2021 Bayern (26 Fälle je 100.000 Einwohner), Hessen (29) und Thüringen (30).

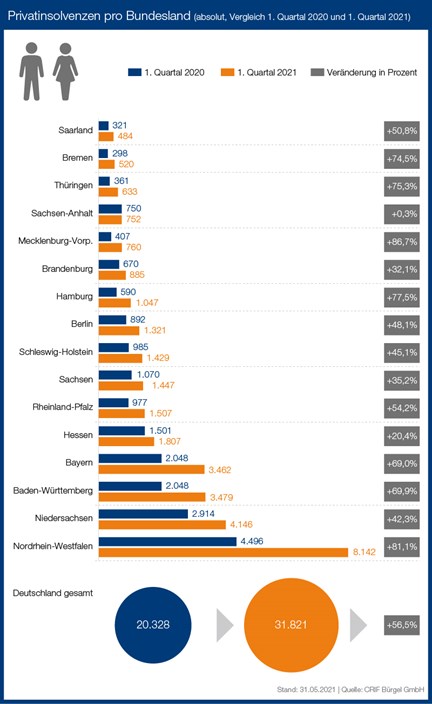

In der Statistik der absoluten Privatinsolvenzzahlen stehen Nordrhein-Westfalen (8.142), Niedersachsen (4.146) und Baden-Württemberg (3.479) an der Spitze.

3. Prozentuale Veränderungen: Anstiege in allen Bundesländern

Die Privatinsolvenzen sind in allen Bundesländern angestiegen. Allen voran Mecklenburg-Vorpommern (plus 86,7 Prozent), Nordrhein-Westfalen (plus 81,1 Prozent), Hamburg (plus 77,5 Prozent) und Thüringen (plus 75,3 Prozent). Einen lediglich geringen Anstieg meldet Sachsen-Anhalt (plus 0,3 Prozent).

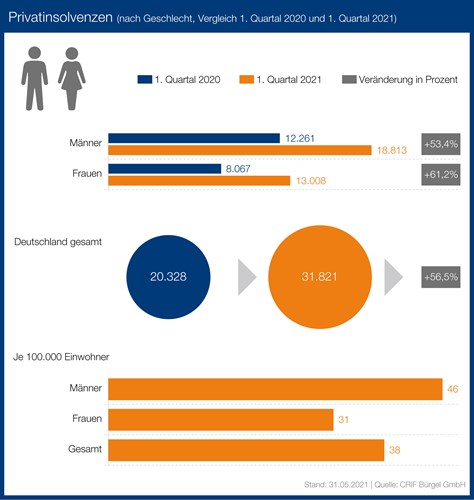

4. Privatinsolvenzen nach Geschlecht: Privatpleiten bleiben Männerdomäne – stärkerer Anstieg bei den Frauen

Der Trend der letzten Jahre, dass in Deutschland eher Männer von einer Privatinsolvenz betroffen sind als Frauen, setzt sich bislang auch 2021 fort. 59,1 Prozent (18.813) der Privatinsolvenzen wurden von Männern gemeldet. Auch im relativen Vergleich der Geschlechter sind die Männer führend. Auf 100.000 Männer entfielen 46 Privatinsolvenzen. Demgegenüber stehen 31 Privatpleiten je 100.000 weibliche Einwohner. Allerdings fiel der Anstieg bei den Frauen mit einem Plus von 61,2 Prozent stärker aus als bei den Männern.

Der Hauptgrund für die höhere Anzahl von Privatinsolvenzen bei Männern liegt darin, dass der Mann im Fall einer „Familieninsolvenz“ weiterhin als Hauptverdiener und Haushaltsverantwortlicher gilt und damit die Insolvenz meist auch anmeldet.

5. Privatinsolvenzen nach Alter: Deutliche Anstiege bei den jüngeren Bundesbürgern

Die Privatinsolvenzen sind im 1. Quartal 2021 über alle Altersgruppen hinweg angestiegen. Die größten Zuwächse gab es vor allem in den beiden jüngsten Altersgruppen. Bei den 18-20-Jährigen mussten 83 Bürger*innen und damit 93 Prozent mehr eine Privatinsolvenz anmelden. In der Gruppe der 21-30-Jährigen stiegen die Fallzahlen um 84,9 Prozent auf 5.171 Insolvenzen (1. Quartal 2020: 2.797).

6. Hintergrund: Überschuldung und Verschuldung

Verschuldung beschreibt generell das Vorhandensein von Schulden, nicht jedoch, ob Verbindlichkeiten der Verbraucher tatsächlich auch zurückgezahlt werden können. Demnach ist bereits ein Verbraucher, der sich Geld leiht oder einen Kredit aufnehmen muss, verschuldet.

Für einen Großteil der Bevölkerung ist „Schuldenaufnahme“ bzw. „Verschuldung“ längst zur Normalität geworden, um Immobilien und Konsumgüter langfristig per Kredit zu finanzieren. Aber auch Nullprozent-Finanzierungen oder Kreditkartenkäufe im Rahmen des alltäglichen Konsums erhöhen die Ausgaben der Konsumenten. Das ist so lange unproblematisch, wie Verbraucher ihre Zahlungsverpflichtungen sowie die fälligen Ausgaben zur Sicherung des Lebensunterhalts bestreiten können. Falls das Einkommen nicht dazu ausreicht, Schulden fristgerecht über einen längeren Zeitraum zu tilgen (nach Abzug der Lebenshaltungskosten und trotz Reduzierung des Lebensstandards), gilt der Betroffene als überschuldet. Die wichtigsten Negativmerkmale von Überschuldung sind bei Privatpersonen die Nichtabgabe der Vermögensauskunft (früher Haftanordnung und Eidesstattliche Versicherung), Gläubigerbefriedigung ausgeschlossen und Privatinsolvenzen.

Die Schulden von Privatpersonen, die sich auf die eigene Existenzgrundlage beziehen, nennt man Primärschulden. Darunter fallen u.a. Miet- und Energieschulden sowie Schulden bei Telefongesellschaften. Als Sekundärschulden werden die übrigen Schulden bezeichnet – etwa ein privates Darlehen oder eine Finanzierung. Bestimmte Sekundärschulden sind im Gegensatz zu den Primärschulden problematisch, wenn die Kosten für den Lebensunterhalt steigen: So setzen Nullprozent-Finanzierungen einen gefährlichen Konsumanreiz, indem sie die Ausgaben der Betroffenen erhöhen.

Privatpersonen haben vor allem Schulden bei Kreditinstituten, Versandhändlern, Versicherungen, Behörden, Vermietern, Energieversorgern und Telefongesellschaften.